税務調査の事前通知を受けた後に税理士に関与を依頼することには、いくつかのメリットとデメリットがあります。税務調査は専門的な知識を要するため、税理士のサポートを受けることで適切な対応ができる一方で、依頼にはコストやタイミングの問題も生じます。

本コラムでは、税務調査の事前通知を受けた後に税理士に関与を依頼した場合のデメリットをご紹介したいと思います。

税務調査の事前通知を受けた後に税理士に関与を依頼した場合のメリットについてはこちらから↓

『税務調査の事前通知を受けた後に税理士に関与を依頼した場合のメリット』

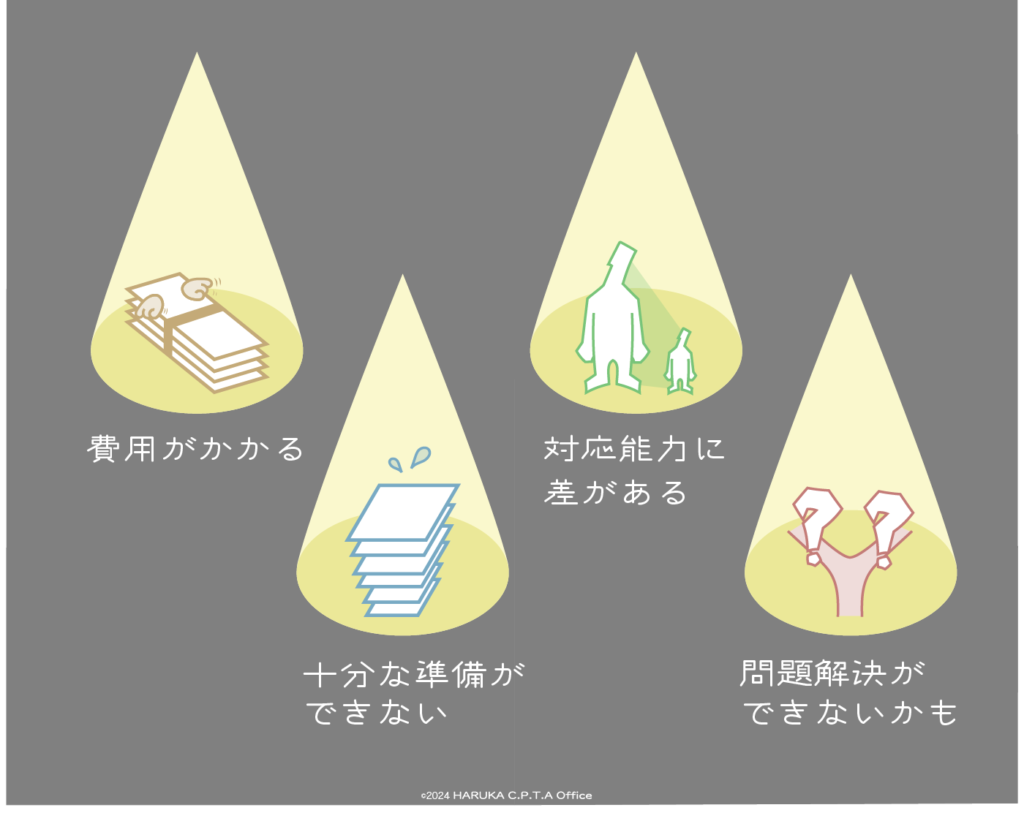

税理士に関与を依頼した場合のデメリット

税務調査において、税理士に関与を依頼した場合には以下のような4つのデメリットがあります。

① 費用がかかる

税理士に関与を依頼するにはコストがかかります。特に、税務調査対応は税理士にとって専門性の高い業務であり、通常の税務申告代行業務よりも高額になることがあります。納税者の財政状況や調査の規模に応じて、費用が大きな負担となる場合があります。

- 調査の規模や期間によっては、数十万円以上の報酬が発生することもあるため、事前に見積もりを確認する必要があります。

② タイミングが遅い場合、十分な準備ができない

事前通知を受けた後に依頼する場合、時間が限られていることが多く、税理士が十分な準備を行えない可能性があります。

特に、帳簿が整理されていない場合や、大量の取引が含まれる場合は、調査日までにすべての確認を終えられないことがあります。

- 特に通知を受けた直後に相談せず、直前になって依頼するケースでは、調査日に間に合わないリスクもあります。

③ 税理士による対応が必ずしも問題解決につながらない場合がある

税理士に依頼すれば必ずしも全ての問題が解決するわけではありません。

たとえば、納税者が意図的に税務申告に不正を行っていた場合や、帳簿が大幅に不備である場合には、税理士も限られた対応しかできず、最終的に調査結果が不利になることがあります。

- 調査官に指摘された問題が明白な場合は、税理士が関与しても大幅な改善は期待できないケースもあります。

④ 一部の税理士には対応能力に差がある

税理士にも得意分野や対応力に差があります。税務調査の経験が少ない税理士や、調査官とのやり取りに慣れていない税理士の場合、期待していたほどの効果が得られない場合があります。

したがって、税理士を選ぶ際には、税務調査の経験や実績を確認することが重要です。

メリットとデメリットの比較

メリット

- 専門的な税務知識で調査に対応できる

- 精神的な負担が軽減される

- 調査中のミスや誤解を防げる

- 追徴課税のリスクが軽減される

- 調査後のフォローも期待できる

デメリット

- 費用がかかる

- タイミングが遅いと準備不足になる可能性がある

- 必ずしも問題解決につながらない場合がある

- 税理士の経験や対応力によって効果が異なる

まとめ

税務調査は複雑で専門的な知識を要するため、税理士に依頼することで得られるメリットは大きいですが、コストやタイミング、税理士の選び方には注意が必要です。

税務調査が行われた場合、基本的な税務知識があり、調査官に対し適切な対応ができる場合は税理士なしでも対応が可能です。

しかし、少しでも不安がある方は、税理士に相談するのが最善策と言えるでしょう。

最適なタイミングで経験豊富な税理士に依頼することで、調査を円滑に進め、不利な結果を避けることが期待できます。

青楓会計事務所では、税務調査のみの業務にも対応しています。

専属税理士がいる場合でもご相談をお受けいたします。

税務調査でお悩みの方、その他会計業務でお悩みの方、初回無料相談実施中です。

お問い合わせお待ちしております。