こんな悩みを解決

-

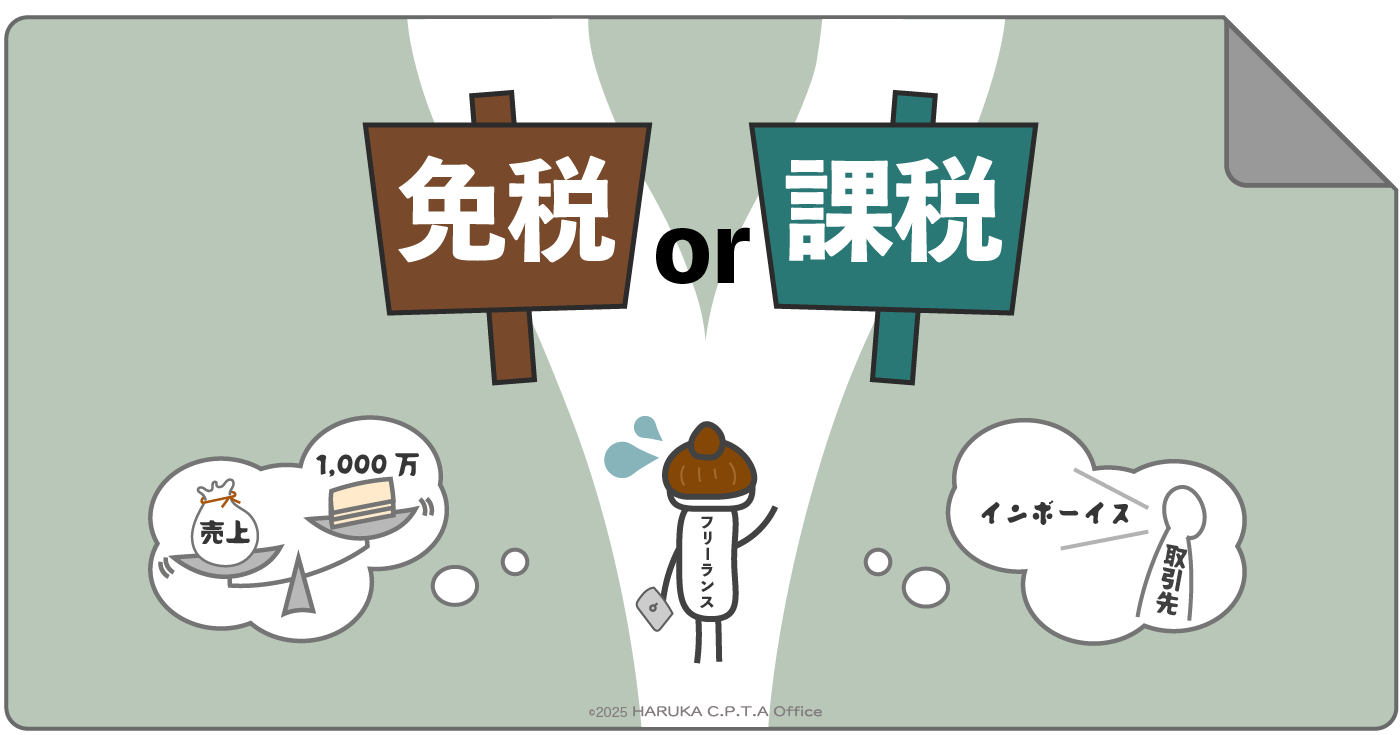

インボイス制度で免税事業者のままでよいのか不安

-

課税事業者になる判断基準や時期が分からない

-

フリーランスとして取引先対応をどうすべきか迷っている

結論

免税事業者から課税事業者に変わる境目は「売上1,000万円超」または「取引先のインボイス要請」である。

売上基準を超えれば翌々課税期間から自動的に課税事業者となる。

売上が基準未満でも、インボイス発行が求められる取引先と継続取引を行うためには、登録して課税事業者になる選択が必要となる。

制度のポイント整理

基本ルール

-

消費税は売上高1,000万円以下なら免税事業者。

-

1,000万円を超えた場合、翌々課税期間から課税事業者に。

インボイス制度との関係

-

2023年10月から適格請求書発行事業者(インボイス発行者)しか仕入税額控除を認められない。

-

免税事業者はインボイスを発行できないため、取引先が仕入税額控除を使えなくなる。

フリーランスへの影響

-

取引先から「インボイスを発行できること」が契約条件化しつつある。

-

登録しなければ取引縮小や単価減少のリスク。

-

課税事業者を選択すれば消費税の納付義務が発生。

実務アドバイス:今日から始めるステップ

-

売上高を正確に把握する

過去2年分の売上を集計し、1,000万円基準を超えるか確認する。 -

取引先の要望を整理する

継続取引で「インボイス必須」と言われているかをリスト化する。 -

課税事業者選択のシミュレーションを行う

納付消費税額と売上減少リスクを比較し、登録申請の是非を決定する。

注意すべきポイント

-

登録には申請からの期間が必要

適格請求書発行事業者の登録申請には申請期限はないが、登録通知は申請から概ね1カ月から1カ月半が必要とされている(ただし、申請から15日以降の希望日を記載した場合は、遡及してその希望日)。また、課税期間の初日から登録を受けようとする事業者は、その登録を受けようとする日の属する課税期間の初日から起算して15日前までに提出が必要。 -

消費税納付の資金繰りに注意

免税時代と異なり、課税事業者として消費税を納付するため資金計画が必須。 -

簡易課税制度の選択余地

仕入税額控除を業種ごとのみなし率で計算できる簡易課税を利用すれば、事務負担を軽減できる場合がある。

まとめ

インボイス制度では「売上1,000万円超」か「取引先からの要請」で免税から課税に移行する。

登録しなければ取引縮小リスク、登録すれば納税負担が増す。

フリーランスは売上と取引先の状況を踏まえ、早めに判断すべきである。

出典

-

国税庁「消費税の免税事業者」

-

国税庁「インボイス制度の概要」

-

国税庁「適格請求書発行事業者の登録申請手続」